Representatiekosten, wat is dit en wat moet je ermee?

Een andere benaming voor representatiekosten is ook wel ‘gemengde kosten’.

Dit betekent dat de kosten zowel een privé als een zakelijk karakter hebben. Privé heb je hier dus ook wat aan. Deze kosten zijn dan ook deels aftrekbaar en er zijn voorwaarden aan verbonden aan hoeveel je er vanaf mag trekken.

Drempel of zonder drempel

Voor 2019 heeft de Belastingdienst de drempel vastgesteld op €4.600,-. Dat betekent dat je alles wat boven deze drempel uitkomt mag aftrekken.

Als eenpitter zul je dit waarschijnlijk niet halen omdat de drempel aardig hoog is. Maar je mag er ook voor kiezen om niet met deze drempel te rekenen.

Je mag er namelijk ook voor kiezen om 80% van de kosten af te trekken en 20% privé te boeken. Deze percentages zijn voor 2018 en 2019 en voor ondernemers voor de inkomstenbelasting.

In 2017 en daarvoor gold een percentage van 73,5% zakelijk en 26,5% privé en deze percentages gelden nog steeds voor ondernemers voor de vennootschapsbelasting.

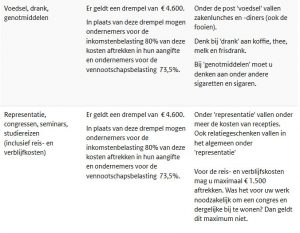

Er zijn verschillende representatiekosten, de Belastingdienst verdeelt het onder in 2 groepen omdat er binnen deze groepen nog weer andere regels gelden. Wat hier niet staat, maar wat hier ook onder valt zijn relatiegeschenken.

Zie onderstaande afbeelding.

Hoe zit het met de BTW

Het hangt er vanaf waar het voor is. Bij relatiegeschenken mag dit wel. Maar bij eten of drinken is het soms wat verwarrend lijkt het. Het zit als volgt.

Ga je lunchen met een (potentiële) klant?

En…

– je eet of drinkt in een horecagelegenheid

– je laat het eten of dingen door een cateraar verzorgen in een ruimt die daarvoor ingericht is (bijvoorbeeld een afgehuurde ruimte)

– betaal je een fooi bij een lunch of diner bij een horecagelegenheid, bijvoorbeeld €75 euro kosten + €5,- fooi is samen €80,-, dan is 80% van €80,- euro op te voeren.

In bovenstaande gevallen mag de BTW niet afgetrokken worden.

Maar koop je het eten in de supermarkt en nuttig je het op de zaak, dan mag je de BTW welterugvorderen. Bijvoorbeeld:

– je gaat met een (potentiële) klant voor €75,- euro lunchen of dineren bij een horecagelegenheid. Dan mag je daar 80% van opvoeren bij je aangifte inkomstenbelasting. Of beter nog…direct goed verwerken in je boekhouding zodat je er geen omkijken meer naar hebt en dan hoef je dit niet nog weer apart te berekenen in de aangifte.

– je haalt voor €75,- een lunch bij de supermarkt om op de zaak op te eten met een (potentiële) klant, dan mag je eerst 9% BTW aftrekken en van het resterende bedrag mag je weer 80% opvoeren.

Cursussen/events

Geef je een cursus of event voor deelnemers en verzorg je de lunch voor de deelnemers dan is deze lunch 100% aftrekbaar en ook kun je de BTW terugvorderen.

Zakelijk karakter

Om te bewijzen dat het een zakelijk karakter heeft en je niet in je eentje hebt zitten eten of drinken moet je bij het indienen van de bon aangeven dat het om een zakelijke lunch of diner gaat en de naam van de relatie benoemen.